Θετική προοπτική για την ελληνική οικονομία παρά τις προκλήσεις προβλέπει Μονάδα Οικονομικής Ανάλυσης & Έρευνας της Eurobank (Eurobank Research). Στο δελτίο «7 ημέρες Οικονομία» επισημαίνοντας το γεγονός ότι η Scope Ratings διατήρησε τη θετική προοπτική για τη μακροπρόθεσμη πιστοληπτική ικανότητα της Ελλάδας, διατηρώντας την αξιολόγηση στην κατηγορία ΒΒΒ-.

Η Scope Ratings, σε πρόσφατη αξιολόγησή της, επιβεβαίωσε τη θετική προοπτική για τη μακροπρόθεσμη πιστοληπτική ικανότητα της Ελληνικής Δημοκρατίας διατηρώντας αμετάβλητη την αξιολόγηση της στην κατηγορία ΒΒΒ- (επενδυτική βαθμίδα), αντανακλώντας την ενισχυμένη θεσμική υποστήριξη από το Ευρωσύστημα και την ΕΕ, τη συνεχιζόμενη μείωση του δημόσιου χρέους και την επιτυχή μείωση του κινδύνου του τραπεζικού τομέα. Η αξιολόγηση αυτή αναδεικνύει την πρόοδο της Ελλάδας στη βελτίωση των δημοσιονομικών και οικονομικών της δεικτών, παρά τις υπάρχουσες προκλήσεις που σχετίζονται κυρίως με το υψηλό δημόσιο χρέος, τους πολιτικούς κινδύνους και τα αδύνατα σημεία του τραπεζικού τομέα.

Υπενθυμίζεται ότι η Fitch, η S&P, η DBRS αλλά και η Scope Ratings αναβάθμισαν όλες την Ελλάδα σε BBB- (επενδυτική βαθμίδα) μέσα στο β’ εξάμηνο του 2023, επιβεβαιώνοντας τη σταθερή προοπτική της οικονομίας.

Η Moody’s από την άλλη πλευρά, διατήρησε την αξιολόγηση της Ελλάδας στο “Ba1”, (ένα επίπεδο χαμηλότερα από την επενδυτική βαθμίδα) αναφέροντας ότι μελλοντικές αναβαθμίσεις εξαρτώνται από τη συνέχιση συνετής οικονομικής πολιτικής, τη δημοσιονομική πειθαρχία και τις μεταρρυθμίσεις στο δικαστικό σύστημα.

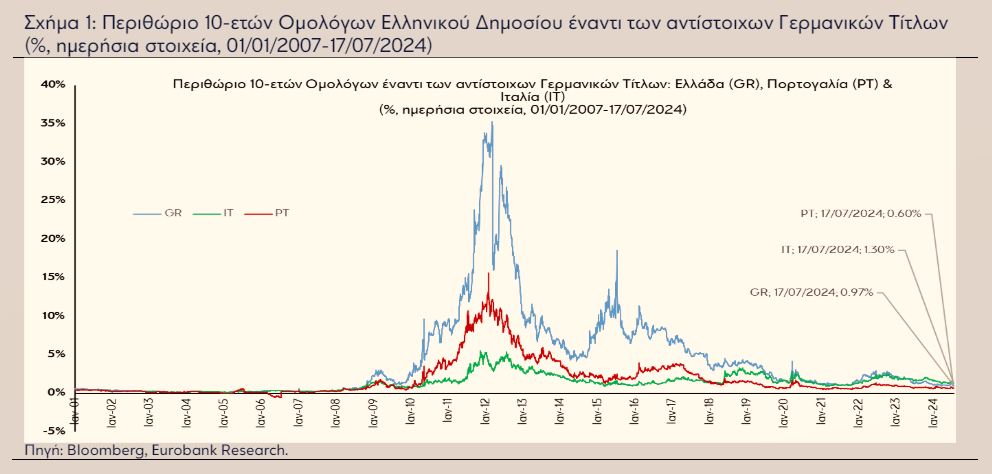

Το περιθώριο των 10-ετών ομολόγων του Ελληνικού Δημοσίου έναντι των αντίστοιχων Γερμανικών τίτλων (Σχήμα 1) ανερχόταν στο 0,94% (94 μονάδες βάσης) στις 19/07/2024 από 1,04% στο τέλος του 2023 και 2,05% στο τέλος του 2022. Σημειώνεται ότι στο τέλος του 2022 η πιστοληπτική αξιολόγηση απείχε ακόμη από την επενδυτική βαθμίδα ενώ στο τέλος του 2023 η επενδυτική βαθμίδα ήταν ήδη πραγματικότητα. Αντίστοιχα, η διαφορά μεταξύ των περιθωρίων Ελλάδας και Πορτογαλίας και Ελλάδας και Ιταλίας είναι πλέον στο 0,38% και 0,33% αντίστοιχα.

Πιο αναλυτικά, σε ό,τι αφορά τη Scope Ratings, οι βασικοί λόγοι για την παραπάνω αξιολόγηση περιλαμβάνουν:

Την ενισχυμένη θεσμική υποστήριξη

Ένα από τα κύρια πλεονεκτήματα που αναφέρθηκαν είναι η ενισχυμένη υποστήριξη της Ελλάδας από τους ευρωπαϊκούς θεσμούς, ιδιαίτερα μετά την πανδημία του COVID-19. Η χώρα επωφελείται σημαντικά από υποστηρικτικές νομισματικές και δημοσιονομικές πολιτικές που εισήχθησαν από το Ευρωσύστημα και το Ταμείο Ανάκαμψης και Ανθεκτικότητας (ΤΑΑ). Αυτή η αλλαγή είναι καθοριστική σε σχέση με την προηγούμενη εξαίρεση της Ελλάδας από τις νομισματικές δράσεις της ΕΚΤ, ενισχύοντας σημαντικά, τόσο την πρόσβαση στις αγορές, όσο και τη βιωσιμότητα του χρέους.

Σύμφωνα με πρόσφατη έκθεση της Ευρωπαϊκής Επιτροπής – δημοσιεύθηκε μετά την αξιολόγηση από τη Scope Ratings – ο δανειοδοτικός μηχανισμός (συνολικό ύψος κεφαλαίων προς δανεισμό: €18,0 δισ.) του ΤΑΑ έχει σημειώσει ισχυρή απορρόφηση από τον ιδιωτικό τομέα. Μέχρι το τέλος Μαρτίου 2024, τα συμμετέχοντα χρηματοπιστωτικά ιδρύματα είχαν υπογράψει 280 συμβάσεις δανείων με τελικούς δικαιούχους που χρησιμοποιούν τον δανειοδοτικό μηχανισμό του ΤΑΑ, συνολικού ύψους €4,8 δισ. Συνολικά, οι επενδύσεις που χρηματοδοτήθηκαν μέσω του Δανειοδοτικού Μηχανισμού έφτασαν τα €11,0 δισ, εκ των οποίων το 42,7% χρηματοδοτήθηκε άμεσα μέσω του δανειακού μηχανισμού του ΤΑΑ. Σύμφωνα με την Ευρωπαϊκή Επιτροπή ο δανειοδοτικός μηχανισμός του ΤΑΑ θα αυξήσει σημαντικά τις ιδιωτικές επενδύσεις και θα έχει σωρευτική επίπτωση στο ΑΕΠ της τάξης του 5,3% έως το 2030.1 \

Την δημοσιονομική δυναμική και τη μείωση του δημόσιου χρέους

Η Ελλάδα έχει δείξει σημαντική βελτίωση στη δημοσιονομική της δυναμική. Η κυβέρνηση έχει καταφέρει να μειώσει τον λόγο δημόσιου χρέους και το έλλειμμα της γενικής κυβέρνησης από το 2020.

Αυτή η πρόοδος αποδίδεται στην ισχυρή οικονομική ανάκαμψη, τα υψηλά ποσοστά πληθωρισμού αλλά και τη συνεπή δημοσιονομική πολιτική, οδηγώντας στην επίτευξη μηδενικού πρωτογενούς ισοζυγίου για το 2022 και πρωτογενούς δημοσιονομικού πλεονάσματος το 2023 – στο 0,1% και 1,7% του ΑΕΠ αντίστοιχα (το πρωτογενές πλεόνασμα αναμένεται στο 2,3% και 2,4% του ΑΕΠ το 2024 και το 2025 αντίστοιχα)– μετά την πανδημία COVID19. Υπενθυμίζουμε ότι σύμφωνα με τα στοιχεία της Ευρωπαϊκής Επιτροπής (Μάιος 2024) η Ελλάδα επιτυγχάνει πρωτογενή πλεονάσματα ήδη από το 2014 με την εξαίρεση του 2015 και των ετών της πανδημίας COVID19 (2020 & 2021).

Επιπλέον, πέρα από τη μείωση του χρέους – από 207% το 2020 στο 161,9% του ΑΕΠ το 2023 (το χρέος αναμένεται στο 153,9% και 149,3% του ΑΕΠ για το 2024 και το 2025 αντίστοιχα)– μετά την πανδημία COVID19. Υπενθυμίζουμε ότι σύμφωνα με τα στοιχεία της Ευρωπαϊκής Επιτροπής (Μάιος 2024) η Ελ-λάδα επιτυγχάνει πρωτογενή πλεονάσματα ήδη από το 2014 με την εξαίρεση του 2015 και των ετών της πανδημίας COVID19 (2020 & 2021). Επιπλέον, πέρα από τη μείωση του χρέους – από 207% το 2020 στο 161,9% του ΑΕΠ το 2023 (το χρέος αναμένεται στο 153,9% και 149,3% του ΑΕΠ για το 2024 και το 2025 αντίστοιχα) – η δομή του δημόσιου χρέους της Ελλάδας έχει βελτιωθεί, με χαμηλότερα μέσα επιτόκια στο υφιστάμενο χρέος.

Την πρόοδο στην επίλυση προβλημάτων του τραπεζικού τομέα

Σημαντική πρόοδος έχει συντελεστεί σε ό,τι αφορά την επίλυση βασικών προβλημάτων του τραπεζικού τομέα μέχρι σήμερα. Υπήρξε σημαντική μείωση των μη-εξυπηρετούμενων δανείων (NPLs).

Σύμφωνα με τα στοιχεία της Τράπεζας της Ελλάδος, τα μη-εξυπηρετούμενα δάνεια σε επίπεδο τραπεζικού συστήματος μειώθηκαν από 49,2% του συνόλου των δανείων το δεύτερο τρίμηνο του 2017 στο 7,0% σε επίπεδο συστήματος το πρώτο τρίμηνο του 2024. Παρ’ όλ’ αυτά, εξακολουθούν να υπάρχουν προκλήσεις σε όρους κεφαλαιακής επάρκειας και ποιότητας του διαθέσιμου τραπεζικού κεφαλαίου. Ωστόσο, αναγνωρίζεται ότι το σχέδιο της κυβέρνησης για πλήρη αποχώρηση από τις συστημικές τράπεζες έως το τέλος του 2024 είναι ένα θετικό βήμα προς την ενίσχυση της σταθερότητας του τομέα.

Σύμφωνα με την Scope Ratings και παρά την πρόοδο που έχει επιτευχθεί μέχρι σήμερα, η Ελλάδα αντιμετωπίζει αρκετές προκλήσεις. Το δημόσιο χρέος παραμένει πολύ υψηλό, αποτελώντας ένα διαρκή κίνδυνο. Η δομή του ελληνικού χρέους σταδιακά εξασθενεί καθώς πλησιάζουμε στο 2032.2 Παράλληλα επισημαίνεται η κρισιμότητα του πολιτικού κινδύνου (ενδεχόμενες αλλαγές στην οικονομική πολιτική μετά από εκλογές και αλλαγή κυβέρνησης). Επιπλέον, οι κίνδυνοι του τραπεζικού τομέα και το μέτριο αναπτυξιακό δυναμικό, σε συνδυασμό με τους περιβαλλοντικούς κινδύνους, παραμένουν σημαντικές ανησυχίες.

Οι θετικοί παράγοντες αλλαγής της αξιολόγησης περιλαμβάνουν τη συνέχιση της μείωσης του λόγου δημοσίου χρέους προς ΑΕΠ, τον περαιτέρω περιορισμό των κινδύνων του τραπεζικού τομέα καθώς και τη βελτίωση των αναπτυξιακών προοπτικών της οικονομίας. Αντιθέτως, οι αρνητικοί παράγοντες αλλαγής της αξιολόγησης θα μπορούσαν να περιλαμβάνουν την εξασθένιση της υποστήριξης του Ευρωσυστήματος, τα εμπόδια στη μείωση του δημόσιου χρέους, την εντατικοποίηση των κινδύνων του τραπεζικού τομέα και την εξασθένηση της μακροοικονομικής βιωσιμότητας.

Σύμφωνα με τις ανακοινώσεις των οίκων αξιολόγησης, ο επόμενος γύρος για την αξιολόγηση της πιστοληπτικής αξιολόγησης της χώρας αναμένεται να ξεκινήσει το φθινόπωρο του 2024 (DBRS: 6 Σεπτεμβρίου, Moody’s: 13 Σεπτεμβρίου, S&P: 18 Οκτωβρίου, Fitch: 22 Νοεμβρίου). Η απόκτηση της επενδυτικής βαθμίδας από τη Moody’s στην παρούσα συγκυρία αποτελεί βασική προϋπόθεση για την περαιτέρω βελτίωση της πιστοληπτικής αξιολόγησης και από τους υπόλοιπους οίκους.

Η πρόσφατη εμπειρία της Πορτογαλίας δείχνει ότι η διατήρηση της δημοσιονομικής πειθαρχίας και η εφαρμογή διαρθρωτικών μεταρρυθμίσεων μπορούν να συμβάλουν καθοριστικά στην αναβάθμιση της πιστοληπτικής αξιολόγησης. Σύμφωνα με την υπάρχουσα βιβλιογραφία, οι οίκοι αξιολόγησης δίνουν ιδιαίτερη σημασία στη συνεχή οικονομική σταθερότητα και την αποτελεσματική διακυβέρνηση, στοιχεία που βελτιώνουν την εμπιστοσύνη των επενδυτών και διευκολύνουν τη χρηματοδότηση.